昨日はゆる~い記事書きましたが、今日はまじめに。

StableCoinとは、広義ではボラティリティの大きい仮想通貨とは違って、価格変動の抑えられたブロックチェーン上のトークンのことを言うんですが、そのなかでも以下の種類があります。

- 法定通貨担保型(狭義のStableCoinからは外れ、StableというよりはPegと表現されることもある)

- 仮想通貨担保型

- 無担保型

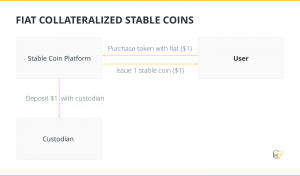

法定通貨担保型

法定通貨担保型といえばUSDTがすぐ思いつくと思います。

LCNEMも出資法に従い、またAML対策の観点からも、直接換金対応はしませんがこれにあたります。

画像:ステーブルコインの分析:将来実行可能な解決策は存在するか?

法定通貨担保型のメリットとして

- 仕組みが極めてシンプル

- 確実にStableになる

が挙げられる一方、

- 法定通貨を預かるにはトラストレスでは実現できないため、必ずカウンターパーティリスクの問題が起こる

というデメリットが挙げられます。

仕組みがシンプルなのでメリットデメリットともに理解しやすいと思います。

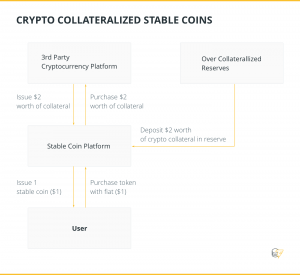

仮想通貨担保型

仮想通貨担保型としてDAIがあげられます。

画像:ステーブルコインの分析:将来実行可能な解決策は存在するか?

仮想通貨担保型のメリットとして

- トラストレス化が可能

が挙げられる一方、

- 準備率を1より大きく確保して発行しなければならないため、供給を増やすインセンティブが弱い

- 担保となる仮想通貨が暴落するとしんどい

- さすがに法定通貨担保よりは価格が安定しない

が挙げられると思います。

ちなみにMakerDAOの仕組みについては

【MakerDAOとStablecoin】Collateralized Debt Position Smart Contractsの仕組み

【MakerDAOとStablecoin】価格安定に寄与するTarget Rate Feedback MechanismとSensitivity Parameterの仕組み

と詳しい記事があります。

以下の記事も参考になります。

Stablecoins are doomed to fail

担保が暴落するとしんどいこと、法定通貨担保より価格が安定しにくいのは明らかですが、供給を増やすインセンティブが弱いというのは少し説明したいと思います。

TargetRateFeedbackSystem

Target Rate Feedback System内で、例えばTarget Rateが引き上げられた場合、上記サイトにも書いてあるようにDAI生成コストがあがり、DAIの供給が減ることによってDAIの価格に上昇圧力をかけられます。

Target Rate Feedback Systemは逆にも対応しているつもりでシステムが作られています。例えばTarget Rateが引き下げられればDAI生成コストは下がります。

しかしながら、DAI生成コストが下がることによってDAI供給量はちゃんと増えるかどうかを考えると、なかなか難しい問題になります。

というのも、DAI生成コストが下がったとしても、DAIを生成するには生成できるDAIの価格より多いEtherを担保に入れなければなりません。また、生成したDAIを返却してEtherを取り戻すにしても、MKRというトークンで手数料を払わなければなりません。

これらのコストを払ってまでDAIを生成することに合理性はないとユーザーが判断すれば、DAIの供給はなかなか増えにくくなります。

よって、Target Rate Feedback Systemにおいて、供給を減らすメカニズムはうまくワークしそうであるものの、供給を増やすインセンティブは減らすインセンティブよりも弱そうだと考えられるわけです。

もちろん現在はMakerDAOはうまく機能していますが、需要が急激に増加するショックというものが理論上ウィークポイントになると考えられるので、ショックに対応できるかが未知数となります。

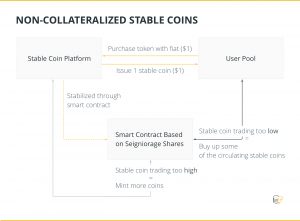

無担保型

シニョリッジシェアとかいう方法を使うらしいです。

画像:ステーブルコインの分析:将来実行可能な解決策は存在するか?

メリット

- 仮想通貨担保型ほどシステムは複雑にならない

- トラストレス化可能

デメリット

- StableCoinの需要が長期的には増加しなければならない

以下の記事が参考になります。

例えばCarbonを例にとると、供給量を増やして価格に下落圧力をかけたいとき、「クレジットトークン」を持っているユーザーに、新規発行分をエアドロップします。この点は供給増加のインセンティブが弱い仮想通貨担保型と違い、確実です。

一方で供給を減らすにはどうするかというと、この「クレジットトークン」をStableCoin建てで販売するわけですね。ユーザーはクレジットトークンを購入します。ここで、対価として受け取ったStableCoinは、バーン(焼却処分と考えればよい)されます。つまり供給量が減ります。

これは一見ワークしそうに見えますが、ワークするにはある条件を突破しなければなりません。それは、

StableCoinの需要が長期的には増加しなければならない

というものです。

なぜかというと、クレジットトークンを買うユーザーは、将来、新規発行分をエアドロップされることを期待して購入するわけですよね。

しかしもし、当面は新規発行される見込みがない場合、どうなるでしょうか?どうなるかというと、エアドロップしてもらえないということはクレジットトークンを買う合理性がないわけですから、クレジットトークンは買われなくなります。クレジットトークンが買われなければ、バーンつまり供給量を減らすことができません。

供給量を減らすメカニズムが働くためには、新規発行される見込みがたつ、つまり

StableCoinの需要が長期的には増加する

という見込みがたっていなければいけないわけです。

シニョリッジシェアはこの問題を抱えているため、StableCoinの需要減少への耐性が弱いと考えられます。

トリレンマ

以上をまとめると、国際金融のトリレンマのような、以下のトリレンマが考えられるのではないでしょうか。

3つの頂点のうち、2つしか採用できないというものです。

法定通貨担保型は、需要増減どちらも耐性がありますが、トラストレス化できません。

仮想通貨担保型は、トラストレス化可能で需要減耐性がありますが、需要増耐性つまり供給を増やすインセンティブの強度がありません。

無担保型は、トラストレス化可能で需要増耐性がありますが、需要減耐性がなく、長期的には需要が増えなければワークしません。

どのタイプにもメリットデメリットあり、優劣に関してはここでは触れませんが、このトリレンマを僕は提案します。